大半年过去了 除了城发环境与启迪“分手” 还有8起环保并购交易也黄了

转眼已是2022年的8月,眼见剩下的时间不足4个月,大半年都要过去了。环保行业也是发生了不少大事情,其中就包括前前后后忙了一年半的城发环境并购启迪环境交易官宣终结。而细细捋一下今年以来的“分手”事件,发现还并不简单。

一、

芯片界,被称为“半导体行业历史上的最大规模交易”的收购案告吹,让长达16个月的拉锯战以失败的形式落幕,多少让人唏嘘。没错,说的就是英伟达欲收购ARM,交易据称价值400亿美元。

与此相较,虽然同样历时一年多,虽然收购价格相较最初报价加价不少,但威立雅总算还是如愿拿下了苏伊士,解锁了新成就勋章,稳坐“全球最大环保企业”宝座,横跨水、气、固废三界,一时间令其他企业不敢争锋。当然,这已经是去年下半年的事儿了。

不过巧的是,今年刚过6月,也赶在了下半年的“头”,城发环境发布系列公告,官宣终止收购启迪环境(年初交易价格从76.54亿元下修为72.53亿元),“黄河环境”似乎遥遥无期了。此前虽然有不少人猜测,这笔交易怕是要黄,但真到官宣还是会有些遗憾,毕竟曾经剑指“黄河环境”的并购案一度让人觉得能够见到流域治理市场的“南北割据”局面。

收购落幕,城发环境虽然累计向启迪环境“输血”近10亿元,但业界还是认为不见得有多亏。原因在于,城发环境先后收入了启迪旗下的郑州零碳、迪晟环保、锦州桑德、张掖正清、通辽蒙东固废处置、通辽蒙康环保、雄安零碳等优质资产。并且,城发投资收购的北京新易也明确“待条件成熟”,或“优先转让给公司(城发环境)”。

只是,本计划于收购完成后更名为“黄河环境”的蓝图,怕是一时间难以为继了。而城发环境与启迪环境于交易结束同时签订的全面战略合作协议,暂不提是不是为了“善后”,是不是会成为日后重启合并事宜的伏笔,倒也没人能给出确定的答案,只能继续关注后续发展了。毕竟,在这笔交易公开的时候就有分析称,城发环境作为跨界者,若想稳固地位并且剑指“黄河”,在目前优质企业资产基本被分割完毕的背景下似乎真的没有比迪环境更好的选择了。

好的,关于这起收购案,本文就到这里吧。虽然今年以来其他的一些“弃购”案都比不上这个钱多事儿大,但也不妨关注一波。

二、

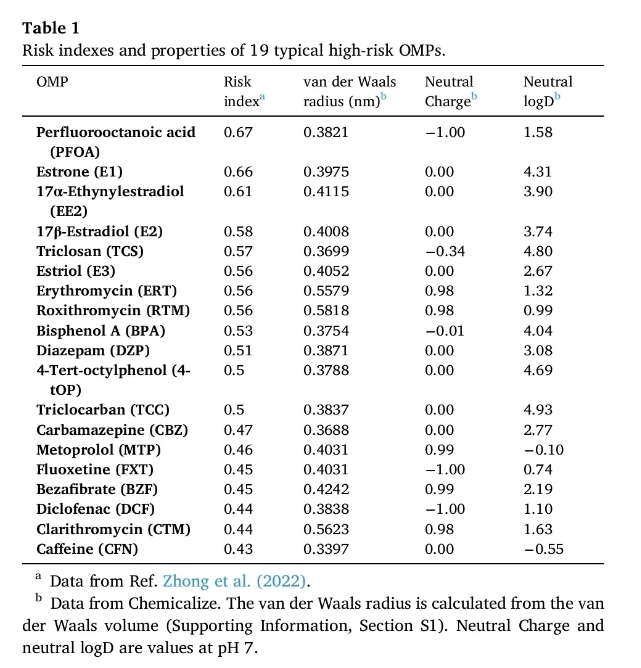

简要分析一下这些“弃购”案例——

①鞍重股份拟收购江西同安原是为了锂矿,发布了终止收购公告后也曾得到了深交所关注,要求其说明本次交易终止的具体原因。鞍重股份回复,外部宏观环境发生剧烈变化,上游碳酸锂价格飞速上涨,双方未就收购对价达成一致,而交易发生重大变化的时点,鞍重股份给出了2021年8月10日,11月29日和12月17日,以及最终公告的2022年1月8日。

不过另一方面,鞍重股份早已开始从“矿山、建筑及筑路机械”领域延伸向了“采矿+选矿+基础锂电原料生产”领域布局,2021年设立领能锂业,放弃江西同安后收购了江西金辉70%股权、鸿源矿业15%股权,投资年产 2 万吨磷酸锂生产线(一期)建设项目,2022半年报显示,营收同比增长148%,净利润上涨4701%,完成了“大翻身”。

②中国水业集团旗下间接非全资附属公司深圳新中水在收购厦门十方的同时,也同步启动了对于抚顺十方及郑州新冠的收购,旨在巩固新能源和再生能源业务,为此还成立了福州清禹新能(基金)。厦门十方,主要业务为燃气、废料发电和固废处理等;抚顺十方,主要业务为生物质天然气;郑州新冠,则主要从事可再生能源,包括风能、太阳能、生物质能等的技术开发以及沼气填埋场气体发电等。

③中金环境终止并购重组一度也是个大事件,并且理由也是时间跨度过长。该起交易最初公告于2021年3月,此后一个月内顺利披露了预案和进展公告,不过直到9月收到深交所重组问询函也依旧没有实质性的进展,10月修订了交易报告草案,12月调整了交易议案,同月申请文件的财务资料过有效期,2022年1月因会计所原因,深交所中止了本次重组审核,2月中金环境最终决定终止本次交易。

一波三折,历时近一年,为巩固和拓展危废处置业务而发起的并购交易最终“黄”了。不过中金环境旗下本就有金泰莱这家危废处置企业,也是通过并购而来(2017年以18.5亿收购,同时募资8.24亿),总处置能力大约为18万吨/年,在江浙沪以及江西、福建等地均有布局,本次收购也本就是希望能够让三家企业发挥协同效应,抢抓危废的市场机遇。

④深康佳收购海四达基本确定是妥妥的想在新能源赛道分一杯羹,不过双方没谈拢。值得注意的是,收购海四达的这笔交易关联了33名股东,预案是现金支付30%,以发行股份的方式支付70%,由于评估尚未完成所以没有一同披露收购价格,不过此后也没有更多消息透露,直到协议终止。

海四达主要从事锂离子电池产品的研发、生产及销售,如果收购顺利,深康佳将能从家电领域直接跨到新能源,尤其是储能和锂电市场。近年来,深康佳一直在谋求转型,围绕“半导体科技+新消费电子+新能源”的产业主线,纵横扩展,前不久回应投资者时还表示公司的主要业务为消费类电子、半导体和环保。

⑤国中水务对两家企业的收购一经公开就受到了广泛关注,反响很强烈,原因在于这两家公司目前未有经营状态也没有实质性营收,就手里抓着一大片地,同时还是国中水务实控人的关联公司。巧的是,8月11日,国中水务连发两份简式权益报告书,一份股东权益变动提示性公告,即:

国中(天津)水务有限公司将所持国中水务13.74%分别转让给上海鹏欣(集团)有限公司——127,312,500 股(7.7%)、姜照柏先生——100,000,000 股(6.04%),此后不再拥有国中水务股份。这也就导致,本次交易除了股权结构的改变,国中水务实控人以及其直接或间接持有公司的股份均不变。

⑥旺能环境拟通过全资子公司浙江旺能环保收购昭通,目的在于巩固和深化公司垃圾焚烧业务板块的产业布局。本次收购也是直指昭通环保持有的云南省昭通市生活垃圾焚烧发电项目(含配套填埋场)特许经营权——日处理规模800吨,补贴费60元/吨,保底量360吨/日,特许经营权30年。

近两年,旺能环境以收购的方式积极扩张,已经纳入了南太湖污泥资产组、苏州华益洁、定西环保、欣立生态80%股权、立鑫新材料60%股权,耗资近3亿,完成了对餐厨垃圾处理、污泥处理业务的加码,以及对垃圾焚烧发电和垃圾处理运营业务规模和辐射区域的扩张。数据统计显示,旺能环境在2017年还是“美欣达”的时候成功与旺能环保重组并上市后,已连续5年保持业绩上升。初步来看,本次交易告吹,不会对旺能环境造成太大影响。