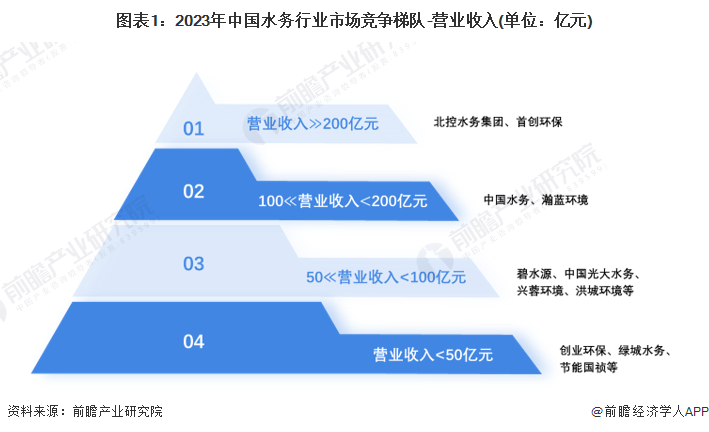

洞察2024:中国水务行业竞争格局及市场份额

中国水务行业市场竞争梯队

根据营业收入作为划分依据,中国水务行业可划分为4个竞争梯队。第一梯队企业的营业收入在200亿元以上,包括北控水务集团和首创环保;第二梯队企业的营业收入在100-200亿元之间,包括中国水务和瀚蓝环境;第三梯队企业的营业收入在50-100亿元之间,包括碧水源、中国光大水务、兴蓉环境、洪城环境等;第四梯队企业的营业收入在50亿元以内,包括创业环保、绿城水务、节能国祯等。

从区域分布来看,水务行业第一梯队企业分布在广东和北京地区,第二梯队企业集中在广东地区,第三和第四梯队企业较为分散,涉及天津、北京、安徽、江西、广东、广西、四川等地区。

中国水务行业企业竞争格局

总体来看,水务行业的毛利水平较高,代表性企业的业务毛利率基本在20%以上。具体到代表性企业来看,北控水务集团、创业环保、洪城环境、兴蓉环境的水务业务盈利能力较强,业务毛利率均达40%以上。其中,北控水务集团的毛利水利更是接近50%,处于领先地位。

对比水务业务收入的绝对水平来看,北控水务集团和首创环保遥遥领先,均达到100亿元以上;中国水务、兴蓉环境的收入水平在50-100亿元之间。

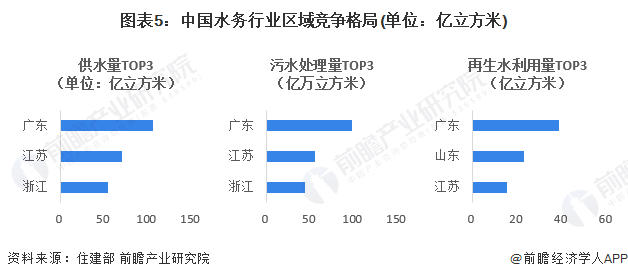

中国水务行业区域竞争格局

据住建部发布的《2022年城乡建设统计年鉴》,2022年,城市和县城合计供水量最大、污水处理量最大的3个省份依次为广东、江苏、浙江;城市和县城合计再生水利用量最大的3个省份依次为广东、山东、江苏。总体来看,广东和江苏的水务发展能力较强。

注:2023年城乡建设统计年鉴暂未披露,上述信息为2022年数据。

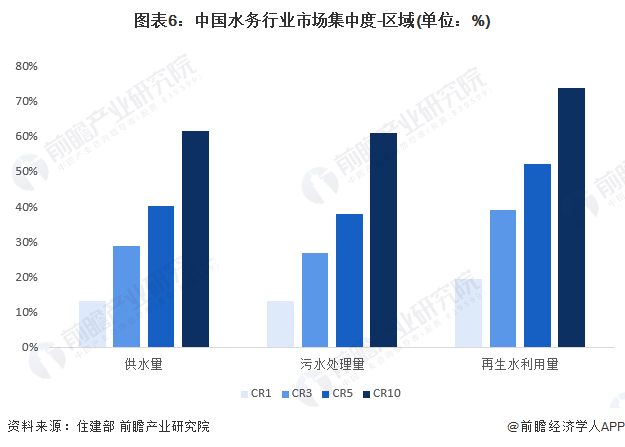

中国水务行业区域市场集中度

根据各省份供水量和污水处理量计算,2022年,水务行业的区域市场集中度CR3低于30%,CR10在60%左右;根据再生水利用量计算,区域市场集中度有所提升,CR3接近40%,CR10超70%。总体来看,水务行业的区域市场集中程度不低。

注:2023年城乡建设统计年鉴暂未披露,上述信息为2022年数据。

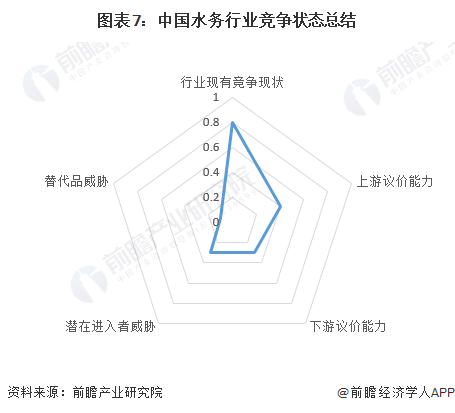

中国水务行业竞争状态总结

从五力竞争模型角度分析,水务行业上游的前向一体化能力较差、企业数量较多,整体的议价能力一般;行业下游是居民和企业,数量多且需求刚性,整体的议价能力较弱;目前行业内部的企业数量较多,多为中小企业,且外资企业实力较为,整体竞争较为激烈;虽然行业毛利不低,具有一定的吸引力,但入行面临的技术、资源、资金门槛较高,潜在进入者的威胁较小;水务属于公用事业,暂无替代品威胁。

根据以上分析,对各方面的竞争情况进行量化,1代表最大,0代表最小,目前我国水务行业五力竞争总结如下: