中国能建:“鲸吞”葛洲坝后的“三级跳”

慧聪水工业网2020年10月27日,葛洲坝与中国能建发布联合公告披露换股吸收合并暨关联交易预案。预案指出,中国能建拟通过向葛洲坝除葛洲坝集团以外的股东发行A股股票的方式换股吸收合并葛洲坝,本次合并完成后,葛洲坝将终止上市,接收方将承继及承接葛洲坝的全部资产、负债、业务、合同、资质、人员及其他一切权利与义务。中国能建原内资股将转换为A股并申请在上交所主板上市流通。

换股、合并、在A股市场取而代之,逻辑虽然简单,却是一次颇有冒险精神的“鲸吞”:单从上市公司市值来看,双方相差悬殊——截至2021年1月28日,中国能建股价为0.76港元/股,总市值为228亿港元,而葛洲坝截至停牌前的10月14日,股价为6.09元人民币/股,总市值为280亿元人民币,作为被合并方,葛洲坝的市值甚至超过合并方中国能建。

在新帅上任的当口,两家重量级又系出同门的国有能源公司选择合二为一,其背后必定有着诸多力量的博弈,但从资本与企业战略的角度出发,市场可以清晰地看到一条强强联合之后的快车道,在吞下葛洲坝之后,中国能建极有可能完成一次完美的“三级跳”。

资本夯基:A+H双驱动

2015年于中国香港上市的中国能建,在国内非专业领域的知名度远没有A股上市的中国建筑、中国铁建、中国交建等大型基建央企那样如雷贯耳,但其实力却毋庸置疑。

据公开资料显示,中国能建承担了我国90%以上的电力勘测、设计、科研和行业标准制定任务,是中国乃至世界最具竞争力的电力和能源规划研究、勘测设计企业。“世界水电建设第一品牌”三峡工程,正是由中国能建负责承建,2020年其在世界五百强中排名第353位。

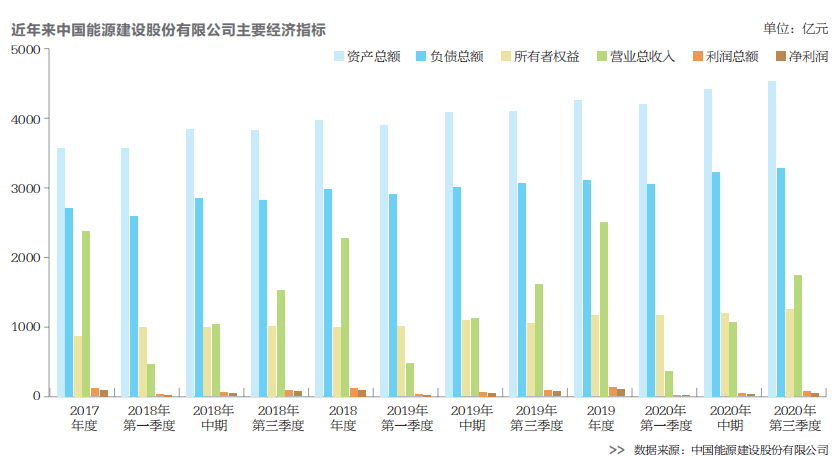

如此显赫的行业地位、超过4300亿的资产规模、动辄数千亿营业收入……无论从哪个角度来看,中国能建都应该是一家千亿市值的企业,然而现实是,香港上市的中国能建总市值却不足200亿人民币!甚至在合并葛洲坝这样体量的企业之后,香港投资者也不为所动:除发布合并预案公告当日股价略有上涨外,其余时间中国能建的股价依然不温不火,在2020年最后几个交易日里,依然徘徊在0.7港元/股上下,摘掉“仙股”的帽子遥遥无期(注:“仙”为英语“CENT”音译,指分币,香港投资者将不足1港元的股票统称仙股,代指垃圾股)。

近些年来,中国的一些企业谋求在中国香港、欧美等海外市场上市,早已扭转了十年前“有奶便是娘”的弱者心态,尤其对于中国能建这样自身综合实力雄厚的企业而言,融资渠道的拓宽、品牌实力的提升、海外市场的开展,都是选择上市目标地不可或缺的考虑因素。

但持续走低的股价,让中国能建在港股市场筹资的计划很难如愿,品牌价值同样也因此不断受伤,借力资本市场谋求更大的发展更成为一种奢望。这或许就是中国能建决定换股吸收合并自己旗下的葛洲坝重回A股的原因所在。

在实操层面,此类合并无疑是成本最低、性价比最优的方式。市场分析人士普遍认为,这种方式的好处是可以缓解融资压力、优化资本结构、分散合并风险,同时以较小的代价解决控股上市子公司的股权分置问题。

整合后的中国能建,无疑将给投资者提供更广阔的想象空间。可以预见,合并葛洲坝完成后,拥有了A股+H股双轮驱动的中国能建,一方面可以将自身融资能力提升不止一倍;另一方面也将在一定程度上弥补自身在国内市场知名度不高的短板,拓宽未来发展之路。

更重要的意义在于,作为国企改革三年行动的排头兵,中国能建合并葛洲坝,迈出了国企改革与发展的坚实一步。此次合并,对融资渠道的渴求应当只是诱因,而深层次的目的,是消除潜在的同业竞争风险,通过内部整合为品牌鎏金,在全面提升自身竞争力之后,出海谋求更大的发展。

内部整合:品牌鎏金+剑指海外

虽然在市值层面,被合并方葛洲坝甚至超过合并方中国能建,但在基本面上,二者的地位却完全“倒置”。

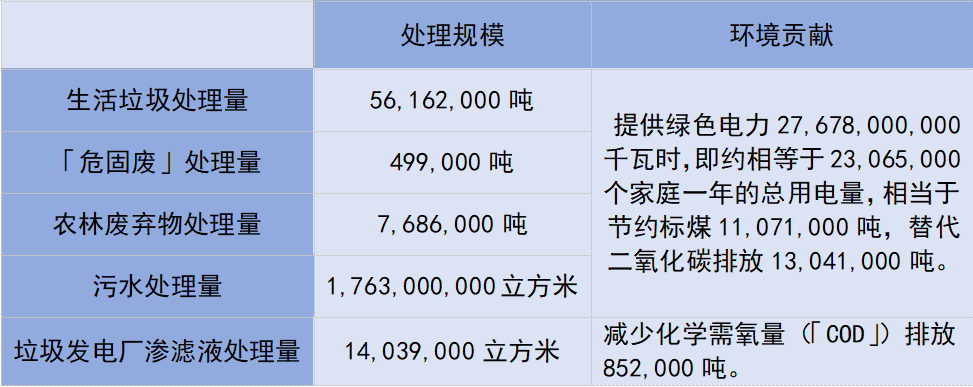

据财报显示,2019年中国能建全年完成新签合同额5203.98亿元,实现营业收入2472.91亿元,截至2020年上半年,中国能建总资产4361.7亿元。而被并购方葛洲坝,2019年实现营业收入1099.46亿元,实现利润总额87.88亿元,经营现金流净额60.7043亿元,总资产达2344.63亿元。惊人的交易体量似乎明示,这绝不是一次简单的换股合并。

近年来,国家出台了多项政策鼓励国有企业利用资本市场开展兼并重组,促进行业整合和产业升级。2020年10月,国务院印发了《关于进一步提高上市公司质量的意见》,指出要推动上市公司做优做强,支持优质企业上市,完善上市公司资产重组、收购和分拆上市等制度。同时,《国企改革三年行动方案(2020-2022年)》也明确鼓励促进优质企业并购重组。

国务院国资委副主任翁杰明明确指出,支持兼并重组以避免企业之间无序竞争、提升产业的集中度和企业的国际竞争力。正是在此背景下,中国能建合并葛洲坝成为国企改革三年行动启动后的首个案例。

显然,中国能建吞下葛洲坝,就是要实现1+1﹥2的整合目标,为自己的品牌鎏金添彩。

虽然合并牵涉诸多事宜,仍存在未知风险,但对两家企业而言,许多改善显而易见。来自国资委的数据显示,2016~2019年,央企平均资产负债率分别为60.4%、68.1%、67.7%和65.1%。

葛洲坝近5年内有4年负债率高于70%,并入中国能建后,葛洲坝自身债务结构可以得到优化。来自中国能建高层的表态显示,通过此次合并,中国能建与葛洲坝将通过资产、人员、品牌、管理等各个要素的深度整合,提高资源配置效率和业务协同能力,实现产业链纵向一体化,在东南亚、南亚等优势地区市场进一步提升行业影响力。

诸多因素综合,即汇成了宋海良最为看重的品牌建设,在此前任职中国交建时,他就曾多次公开表示,品牌就是生产力和最大的核心竞争力。

当然,内部整合只是提升品牌影响力的一种尝试,宋海良的真正目标,还是海外市场。要知道,在国际市场上打造出一块有竞争力的金字招牌,意义更加深远。

管理与运营,向来是一家企业能否拥有核心竞争力的胜负手。如果说内部管理整合升级、进行品牌建设是中国能建合并葛洲坝后的既定管理目标,那么消除同业竞争隐患、整合重叠业务尤其是重新规划海外市场战略,将是中国能建在未来起飞的关键。

据公开信息显示,中国能建集团共有6家子公司。其中,中国能建股份公司集中了集团主要业务和资产,对外投资的公司共28家。

近年来,中国能建在亚洲和非洲地区陆续竞得新项目。截至2019年,中国能建在全球80多个国家和地区设立了200多个分支机构,业务分布于境外140多个国家和地区。

显然,中国能建在合并预期公告中特别提到的中国能建和葛洲坝的主要业务存在一定重叠、在东南亚等市场面临同业竞争的问题,绝非无的放矢。通过此次兵合一路,中国能建在海外市场上无疑将拥有更大的话语权。

全球经济因疫情受损,但同样也给中国能源基建企业提供了弯道超车的契机,中国能建换股吸收葛洲坝是“新帅”到来的首个大动作,对于企业在海外进一步提升知名度、增强品牌效应的推动作用显而易见。

更重要的是,市场可以清晰地看到中国能建合并葛洲坝之后的发展路径:回归A股拓宽融资通道,内部整合升级提升品牌竞争力,同业整合剑指海外市场。如今,中国能建正在以全新的战略布局,谋求一次完美的“三级跳”。