上市公司环保罚款百万 居然还能享受税收优惠?

慧聪水工业网企业因环境友好享有税收优惠政策,但一旦发生环境违规、环保处罚,影响将不再局限于一张环境罚单,而是关乎到企业当期的、甚至是3年的纳税额。增值税优惠政策的要求非常明确,遵守达标则减免,超标处罚则追缴,且3年内不可申请减免,税罚力度超过其他税项。

例如,海峡环保因子公司2014年被环保处罚5.71万元,2017年被税务局追缴增值税免税额及滞纳金共143.18万元;北京万邦达环保技术股份有限公司子公司受到3万元的环保处罚、补缴退税款及滞纳金共1600多万元,而冀东水泥全资子公司内蒙古冀东水泥分别于2017年和2018年被环保主管部门处罚10万元、5万元,导致母公司于2019年退回政府补助1250多万元。

那么,这其中有没有因信息不对称等原因,造成企业虽有环保罚单,依然享受税收优惠的现象?日前,绿色江南发布《长三角污水处理厂绿色税收观察报告》(以下简称“报告”),对长三角江浙沪地区150家污水处理企业(88家企业收到反馈)、11家上市公司绿色税收情况进行统计分析发现,企业履行绿色税收相关政策总体情况良好,但包括上市公司在内,部分企业存在违规享受税收优惠的情况。

金风科技、杭钢股份子公司被罚款百万

依旧享受税收优惠

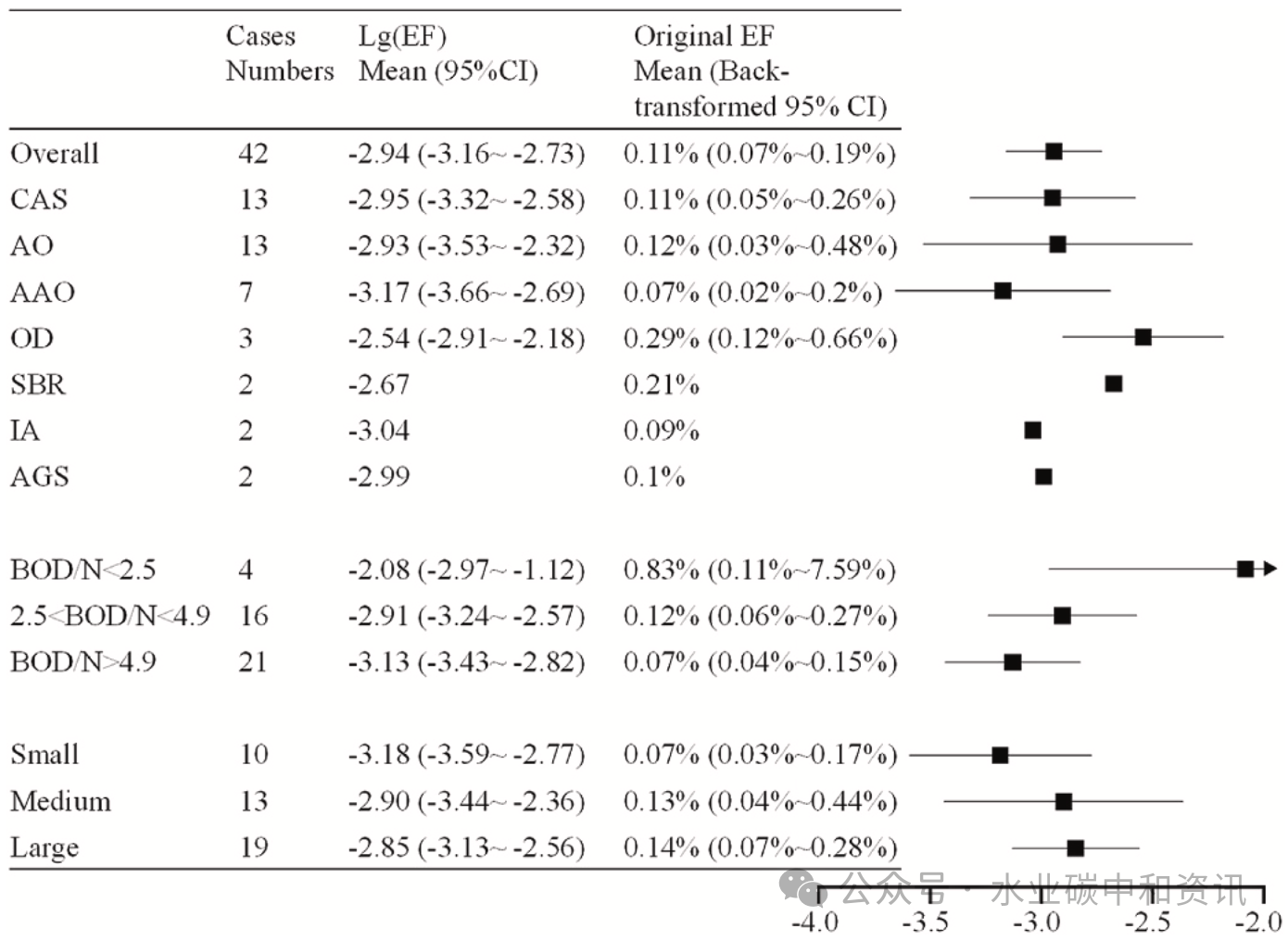

报告指出,绿色江南分类筛选出长三角污水处理企业所属的境内上市公司共11家,其中新三板1家,为新大禹,其余10家分别是启迪环境、金风科技(002202)、碧水源、江南水务、上海建工、中国电建、洪城水业、首创股份、杭钢股份、上海环境。

根据各上市公司的2019年半年度报告中披露的税收优惠政策,和上市公司旗下所有污水处理企业在2015年-2019年的监管记录,11家上市公司子公司均存在环保违规情况,其中10家上市公司2019年半年报中,疑似披露有问题的污水处理子公司最少为1家,最多为35家。

1.jpg

上市公司污水处理子公司环境监管分析图

上图中绿色占比越高的上市公司,在环境合规方面做得越出色,相反红色占比越高的,则环保处罚记录越多。江南水务(601199)和上海建工(600170)这两家公司从事污水处理方向的子公司数量少,江南水务(601199)旗下3家污水处理子公司,上海建工(600170)旗下1家污水处理子公司,因此会出现红色区域面积大,无绿色占比的情况。

值得注意的是,部分上市公司旗下子公司在受到环保处罚的期间内,仍然披露其享受税收优惠政策。

如金风科技旗下阜宁县某污水处理有限公司,2017年因废水超标、未验先投等原因被罚款98万元,但金风科技(002202)南京办事处致电绿色江南,表示旗下子公司均依法享受税收优惠政策。阜宁县税务局回复表示,该污水处理公司增值税已补缴,其余税种正在调查中。

杭钢股份旗下松阳某水务有限公司,2018年受到环保罚款100万元,而2015年-2020年间,公司2019年半年报披露,依据《中华人民共和国企业所得税法实施条例》享受税收优惠。

报告发现,部分上市公司未按照《公开发行证券的公司信息披露编报规则第15号——财务报告的一般规定(2014年修订)》中第四节和《财务报告披露格式》第五项的税项进行披露,旗下纳税主体的污水处理子公司税收信息披露不全。

目前,在绿色江南的推动下,3家上市公司旗下子公司因环境违规影响税收优惠,经辖区税务部门核实后,相关子公司不但需要对受到环保处罚期间的税收优惠进行补缴,更需要重新评估其纳税信用,或将进入税务部门违规纳税企业名单。

11家污水处理企业违规享受税收优惠

将补税几百至几百万元不等

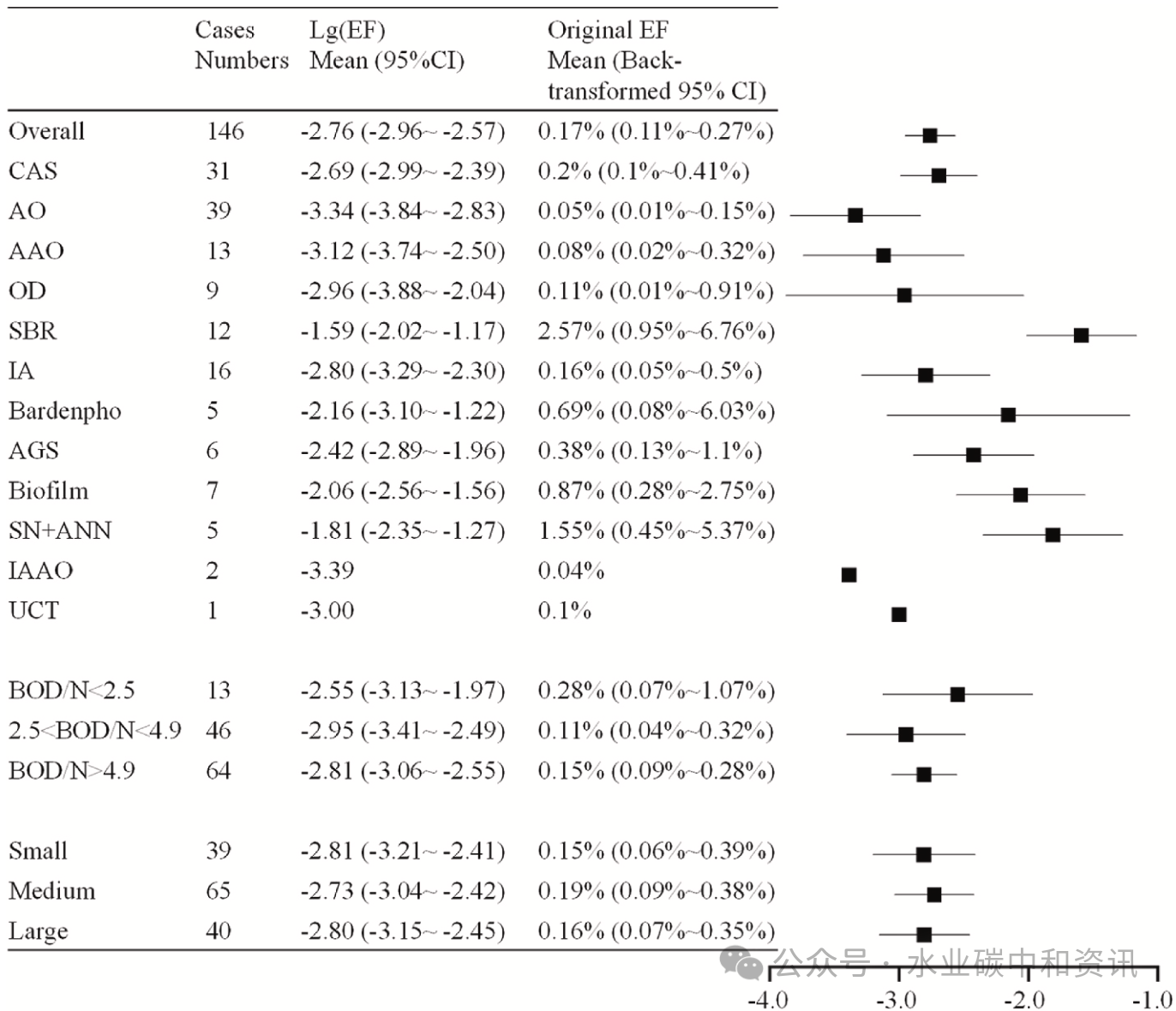

报告显示,收到反馈的88家江浙沪污水处理企业中,51家污水处理企业在受到环保处罚后均不享受税收优惠政策,15家企业有环保罚单却在享受税收优惠,另22家污水处理企业出现责令整改、监测超标、抽测问题等监管记录,但未被记录为环保处罚的,继续享受税收优惠政策。

2.jpg

对于在申报时,未说明环保处罚情况,却享受了税收优惠的部分企业,11家污水处理企业已进行补税,其中8家污水处理企业进入风险应对程序,需要重新核对,必要时需要进行补税和交滞纳金。在已知的补税中,金额从几百到几百万元不等。如靖江市税务局回复称,目前相关企业所知补税额度预计高达两百多万。

绿色江南还调研发现,按照部分税务部门的规定,未满1万元的环保处罚不作为影响企业所得税、环保税的处罚依据,企业可继续享受各税优惠;增值税也以1万元环保处罚为基本线,1万元以下不影响税收优惠,1万元以上企业不享受优惠。

企业应积极承担环境保护的主体责任

公开合法合规享受税收优惠的信息

报告认为,企业因环境违规、被环保处罚影响税收优惠,不仅影响了上市公司直接利润额,更是影响了公司商誉,对股市也造成了一定的风险。因此,企业要积极承担环境保护的主体责任,以减少污染、控制污染的理念清洁生产,提升企业高质量发展能力。

而部分企业存在被环保处罚依旧享受税收优惠的现象,势必影响了税收机制的健康发展和整个市场的公平公正。报告认为,企业应当公开合法合规享受税收优惠的信息,勇于接受社会的监督,特别是大部分上市公司披露相关税收政策,但未依循准则要求披露具体纳税企业及其依照的纳税率,上市公司应当全面梳理旗下子公司环境信息,合规合法进行信息公开,彰显上市公司综合管理能力。

背景延伸

企业享受的绿色税收优惠有哪些?

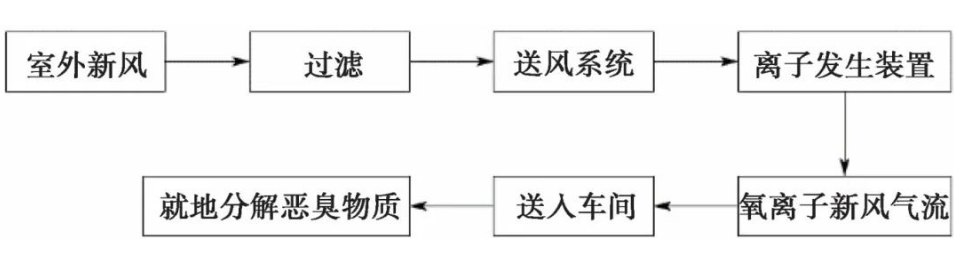

1.企业所得税:满足分类即可减免

根据企业所得税法及各项条例,企业一般纳税税额为25%,享有税收优惠政策的企业纳税税额一般为20%、15%及免征等。将企业所得税中税收优惠相关的企业进行分类,具体如表1所示。一旦企业满足分类,即有条件向税务部门申请税收优惠,从而获得减免。

3.jpg

图表来源:《长三角污水处理厂绿色税收观察报告》

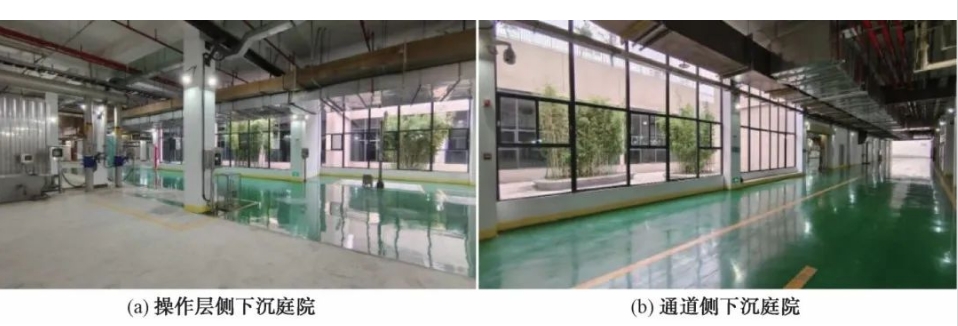

2.增值税:达标则减免,超标处罚则追缴,三年内不可申请减免

依据增值税多条现行政策通知,目前与环境相关的增值税主要从工业“三废”(废水、废气、固废)进行减免。对此,增值税的措施主要分为减免和处罚两模块,这也是目前特定税法中企业出现环境问题明确有处罚的政策的一类,具体如表2所示。

可以看出增值税优惠政策对于扼制环境污染有明显调节作用,遵守达标则减免,超标处罚则追缴,且三年内不可申请减免,税罚力度超过其他税项。

4.jpg

图表来源:《长三角污水处理厂绿色税收观察报告》

3.其他税种中环境优惠与处罚

其他涉及环境的绿色税种有资源税、环境税、消费税、城市维护建设税、车船税、耕地占用税、车辆购置税、土地使用税、固定资产投资方向调节税资源税等,以及各项地方性行政收费。其中又以前三种为主。

资源税,主要针对国有矿产资源的开采进行征税,由原先征收资源费改征税的形式,控制资源的开采和有效利用。目前征税的资源主要有水、油气、矿产等,不同资源征收的税率也不同。

环境税,是目前控制环境污染最直接的税收法律,值得关注的是,第一,环境税是由排污费过渡而来,征收规则与排污费基本相似,主要按照工业三废的污染当量进行征收;第二,环境税对减污企业税收有很大的优惠政策,即满足低于不同等级的核定污染量,即可以免除不同等级的税额缴费;第三,环境税对生活污水处理、垃圾焚烧等企业不进行征税,超标征税,不超不征税;第四,环境税中对除生活污染处理超标征税外,普通企业超标税率变动尚未提及,即生活污水处理的超标追加缴纳原先核定税额。

消费税,征收是针对所有购买的在使用中易产生环境污染的商品,对于不同的商品有的减征、有的加征,出发点是扼制在消费过程中所带来的环境污染和破坏问题。