产业龙头呼之欲出 环保行业加速驶入整合期

慧聪水工业网 与发达国家的环保行业相比,我国的环保产业起步晚。依照国际发达国家类似的发展规律,我国环保行业投资的高速增长有望维持10年以上。从国内角度来看,目前还没有类似于WM的龙头企业诞生,市场格局尚处于相对分散的格局。在市场的角逐下,环保行业的集中度有望提升,产业整合加速,预计会诞生一批类似的产业龙头。

一、环保行业仍将维持10-20年高速增长

欧美国家在环保领域一般都经历了“经济发展——环境污染——污染治理”这一过程。从国际经验来看,在环保产业发展初期,行业增速非常快。

以美国为例,其环保政策在1970年前后密集出台,此后的近20年时间行业增速都在20%以上,此后随着环境状况有所改善,政策方向由行政手段转为更多依靠市场手段,环保产业投资增速才下滑至10%以下。

相似的情况也发生在日本,1971-1979年是日本环保产业的第一轮快速增长,这段时间主要集中于治理工业污染,期间治污总支出占财政支出比重从0.76%逐步提升至2.35%。随着之后生活污染问题的凸现,1990-1999进入第二轮快速增长期,这段时间环保支出占财政支出比例进一步升至3.1%。

表:美国环保产业发展政策导向演变

图:美国环保支出增速与GDP增速

我国的环保政策起步于20世纪80年代,早在1984年和1988年就颁布了《水污染防治法》和《大气污染防治法》,但是配套政策的出台一直比较慢。

这种状况一直到2000年前后才有所改善。我国环保行业有两次政策密集期:

第一次是2000年前后,国家围绕“污染物总量控制目标”对部分法律法规进行修订,并出台了多项环境标准,带来我国环境污染治理投资总额在2001-2010年间的高速增长;

第二次是2015年前后,国家相继推出了新环保法、环保PPP模式、第三方治理、环境监管垂直管理等一系列措施,在责任主体、监管体系、污染物收费、排污许可、排污权交易五个方面进行了重大改革,从多个方面吸引社会力量共同改善环境质量,把过去被动化、模糊化的环保管理变为了主动化、定量化、清晰化的管理,环保政策体系和监管执法体制得到重构后进入了一个新阶段。

由此如果我国环保行业具有和国际发达国家类似的发展规律,我国环保行业投资的高速增长有望维持10年以上。

表:我国环保政策进入密集出台期

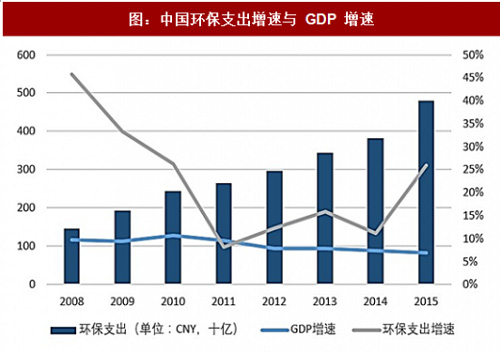

图:中国环保支出增速与GDP增速

二、环保投资额将进一步上升

2015年以来,我国的环保政策由总量控制转向质量提升,《“十三五”生态环境保护规划》明确以改善环境质量为核心,此外,《水十条》、《大气十条》以及《土十条》等政策更加细节地规定了环境治理的目标。

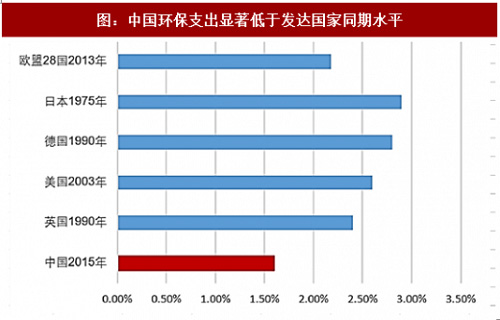

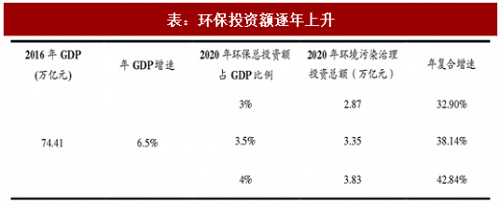

国际上通常用环保投入占GDP的比重来衡量一国环保投入力度,根据国际发展经验,环保投资占比在1-1.5%时,环境污染有望得到初步控制,环保投入达到2-3%时,环境质量才可能得到改善。

从环保投资额占比的角度看,我国的环保行业投资额占GDP比重远远小于国际水平。我国2015年环保投入占GDP的比例为1.6%,基本属于总量控制阶段。如果要达到十三五规划的环境质量改善目标,环保投入占GDP比重有望上升至3%左右。对应十三五期间年均增速有望超过30%。

图:中国环保支出显著低于发达国家同期水平

表:环保投资额逐年上升

三、产业集中度将进一步提升空间

垃圾焚烧行业:美国的垃圾焚烧行业在1975-1995年经历了20年的黄金成长期,竞争格局相对分散,在行业步入稳定期后的8-10年中,龙头企业CVA通过聚焦主业+兼并整合仅用4年时间(2004-2008)就将市场份额从27%提升至53%,最后行业稳定在垄断竞争格局。

我国垃圾焚烧行业目前仍处于快速成长期。截至2016年底,前三名分别为锦江环境、康恒环境、光大国际,市场占有率分别为11.2%、10.6%和9.1%,行业龙头市场占有率较之前有一定提升,但是相对美国来说还有很大的提升空间。

水处理行业:在水处理领域,我们根据QYRsearch研究中心报告显示,对于欧洲水处理设备行业来说,行业集中度偏高。前6名制造商在2016年的销售收入市场份额为49.46%。Veolia在2016年的市场份额为13.90%,是欧洲水处理设备市场的领导者。其次是BWT,Degremont,分别在欧洲拥有10.05%和11.77%的市场份额。

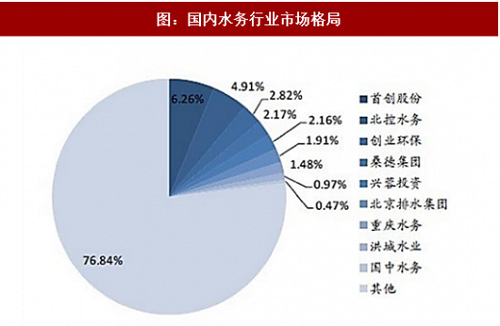

而我国生活污水处理市场结构非常分散。截至2012年底,处理规模最大的首创股份,也只占全国总处理能力的6%。9家上市公司的处理能力仅占23%,而根据《中国环境报》的数据,全国的运营主体,总计约2000余家。大量的处理能力分散在各地水务、市政等政府部门,或者区域性的小型水处理企业手中,大部分地方水务主管部门、或者水处理企业掌握的生活污水处理能力不超过50万吨/日。从国内外对比角度来看,我国环保行业的市场集中度还有较大的提升空间。

参考观研天下发布《2018-2023年中国环保行业市场现状深度调研与投资方向评估分析报告》

图:国内水务行业市场格局

四、chan催生全产业环保综合服务商

从微观层面来看,海外环保龙头公司的发展无不伴随着大量的并购整合发展而来。据Bloomberg提供的数据,1991年到2015年,全球环保领域的并购达5000起,并购总金额超过2400亿美元。在国外环保行业发展历程中,并购也是驱动企业快速成长核心因素之一。国际水务巨头威立雅、固废巨头WM、监测巨头丹纳赫都通过不断的收购兼并,成长为全球的环保巨头,其收入利润规模远超国内环保公司。并购方向短期来看是聚焦某一领域,但从单一领域发展壮大后,则通过并购谋求成为综合型的环境服务提供商,并向全球拓展。

我们以美国废物管理公司(WM)的发展史来一窥并购整合在公司发展中的重要影响。

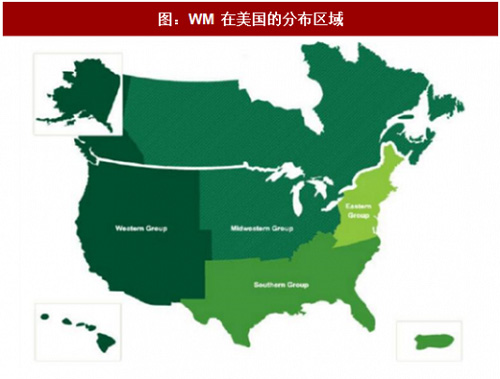

美国废物管理公司WasteManagement(简称WM公司),及其下属子公司,是目前北美最大的废弃物综合处理公司,于1968年成立,1971年在纽交所上市,公司总部位于休斯敦。其主要通过战略并购的方式进行营收增长,在其扩张的高峰期共有2000多家子公司,约250个当地分支机构。公司主要经营业务包括垃圾回收、转运、填埋、焚烧发电、产沼气,以及回收再制造等业务,涉及固废行业各个领域,业务遍布美国和加拿大。

截至2015年,公司运营网络包括390个回收点、310座转运站、267座垃圾填埋厂、17座垃圾电厂、120座资源化回收工厂、137个填埋气项目和36套有机加工设施,为美国和加拿大的近2,100万名客户,包括住宅、工厂、市政设施和商业设施提供环境管理服务。

图:WM在美国的分布区域

WM公司目前旗下拥有2家全资子公司,分别为:

1)WM回收美国有限责任公司(WMRecycleAmerica,L.L.C,简称WMRA)WMRA主要从事工业和市政生活垃圾的收运处置,以及原材料再制造和销售业务,同时为学校和社区提供各种教育和推广计划。WMRA在美国和加拿大140多个地区建立了近100家回收处理厂,此外还有1座塑料回收厂和3座电子产品回收厂在运营。公司至今已回收处理超过550万吨可回收垃圾。

2)维尔贝莱特科技公司(WheelabratorTechnologiesInc,简称WT)WT主要从事将城市固废和废弃燃料转化为清洁能源业务的设计、建设和运营为一体的公司,成立于1975年。目前公司拥有18座垃圾发电厂,总处理能力达2.3万吨/日,发电能力678MW。WT公司还拥有4座独立的电厂,发电能力为184MW。2013年,WT公司处理垃圾750万吨,发电量为52亿度。

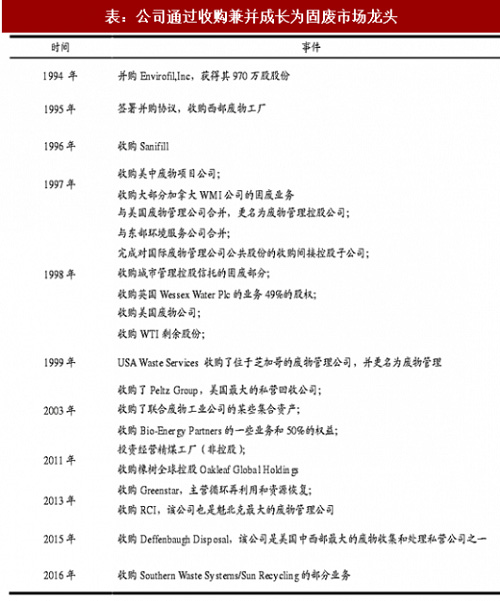

WM的发展史基本上就是一部收购史:

其收购对象不乏一些固废行业大型公司,由于固废行业具有固定成本高,沿主业收购可显著提高其运营效率的特点,所以公司近十多年大量进行收购以扩大其业务范围。

公司收购更频繁的年份更多在经济衰退期,近几年的收购高峰分别在2003年和2011年,这两年都是行业盈利的弱周期,显示出公司作为寡头对于行业周期性的抵抗性,并可趁机抢占市场。

表:公司通过收购兼并成长为固废市场龙头

在经历了90年代大规模的扩张期后,公司在营收和净利润方面已经趋于稳定,2016年公司营收超过136亿美元,占美国固废管理行业25%的市场份额。

从国内角度来看,目前还没有类似于WM的龙头企业诞生,市场格局尚处于相对分散的格局。但是随着PPP在环保领域的应用,市政环保类项目逐渐走向综合化、大型化,对于环保公司的资金水平、技术能力以及公司背景都提出了更高的要求,随着产业整合加速,有望诞生一批类似的产业龙头。