64家环保水务上市公司排行 北控、首创、华光环能三位百亿大咖!

近期,环保水务上市公司2023年业绩已陆续披露完成,水处理行业整体处于成熟期,市场化程度较高,参与企业数量众多,水务行业竞争激烈,那么企业盈利情况如何?

北极星水处理网整理了64家水务上市公司2023年业绩数据,2023年营收总额约1972.53亿元人民币,归母净利润约201.54亿元。

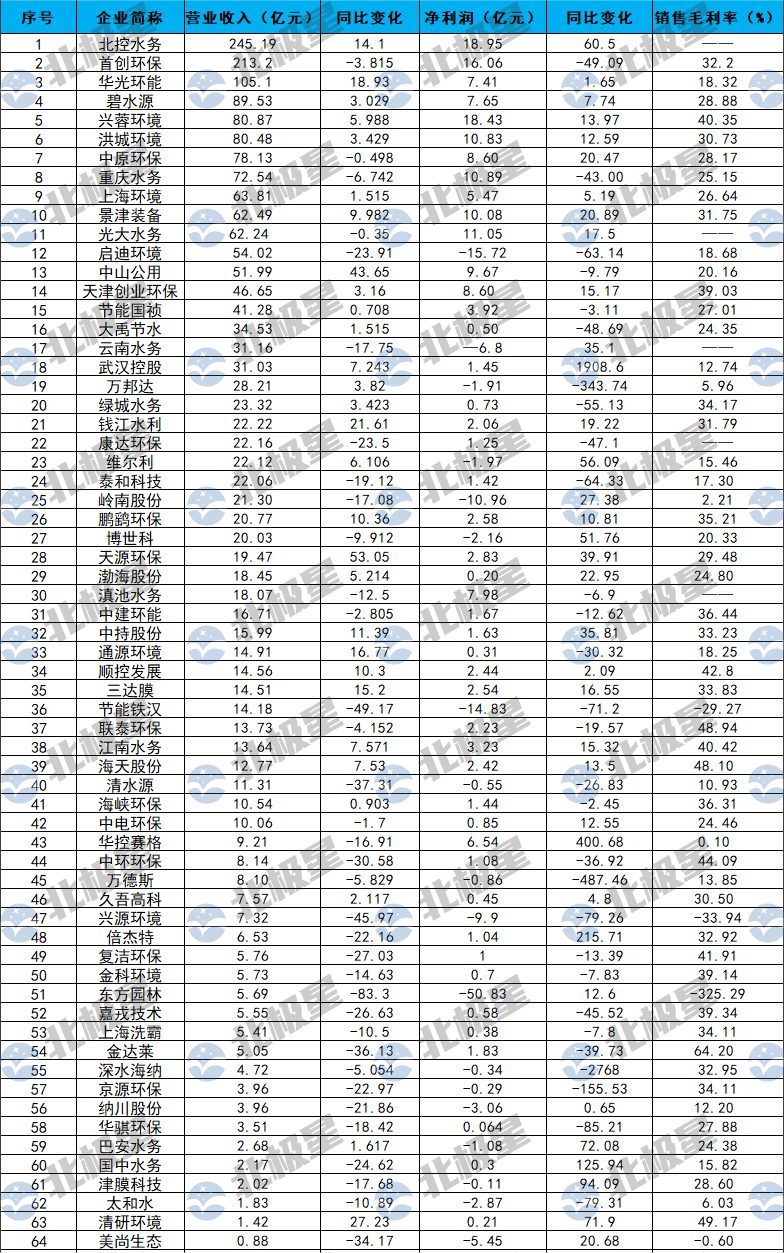

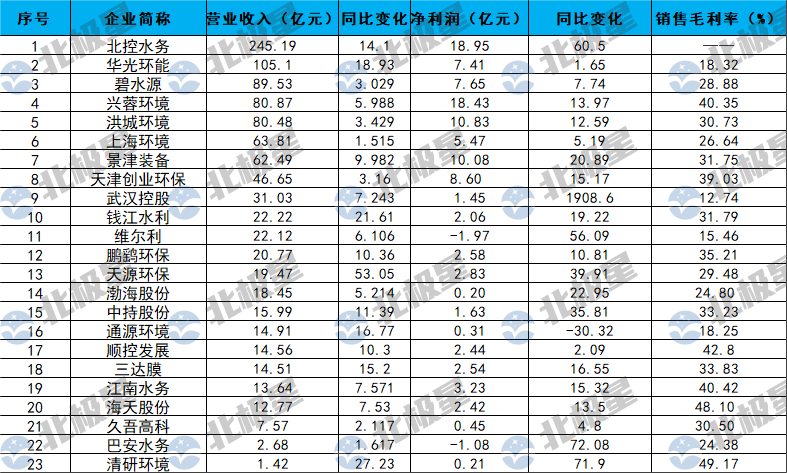

64家水务上市公司2023年业绩(以营收排序)

注:光大水务排名按照折合成人民币计算 本文净利润指归母净利润

三位百亿大咖

营业收入方面,北控水务营业收入最高,为245.19亿元,首创环保、华光环能、碧水源、兴蓉环境、洪城环境、中原环保、重庆水务、上海环境、景津装备进入前十。

净利润方面,北控水务依然排名第一,净利润18.95亿元。兴蓉环境、首创环保、光大水务、重庆水务、洪城环境、景津装备、中山公用、中原环保、天津创业环保进入前十。

64家上市公司中,营收百亿有三家,分别为北控水务、首创环保、华安环能,3家营业收入分别为245.19亿、213.2亿、105.1亿。这三家头部企业营业收入占64家上市公司市场总额28.57%。

64家上市公司中,营收在60-100亿元的有8家,分别为碧水源、兴蓉环境、洪城环境、中原环保、重庆水务、上海环境、景津装备、光大水务。这8家中碧水源营业收入最高约89.53亿元。

碧水源表示营业收入增加主要原因是:在国家环保政策的稳步实施下,碧水源紧抓机遇,通过改革创新、重构发展战略、强化公司治理、优化组织结构、提升精益管理、激发市场活力、成功开拓新领域新赛道等,实现市场和业务稳步提升;同时运营项目逐渐进入稳定期,运营收入成为公司高质量发展的又一重要动因。

64家上市公司中,营收在20-50亿元人民币之间的有16家,占比25%;营收在10-20亿元人民币之间的有15家,占比23.4%;营收在10亿元人民币以下的有22家,占比34.3%。

三成企业营收利润双增加

64家水务上市公司中,有29家企业实现了营收的同比增长,其中天源环保幅度最大为53.05%;有23家实现了营收和归母净利润的双增长,占比35.9%。

营收和净利润双增长的企业

值得注意的是,北控水务2023年营业收入增加14.1%,净利润增长60.5%,实现“双增长”。北控水务表示因水处理服务之营业收入贡献增加,以及自去年下半年起将北控城市资源集团有限公司综合入账所致。

64家水务上市公司中,有35家净利润实现增长,其中仅有武汉控股、华控赛格、倍杰特、国中水务4家企业涨幅超过100%。

武汉控股净利润涨幅最大为1908.6%,主要原因是子公司排水公司下属二郎庙厂部分国有土地使用权于2023年被市土储中心有偿收回,公司根据企业会计准则相关规定确认了资产处置收益46223.84万元。

超一半企业营收下滑,两成企业亏损

64家企业中有35家企业营收下滑,占比54.6%。其中营收下滑最多的为东方园林,营收下滑幅度为83.3%;有18家企业亏损,占比28.1%,其中东方园林亏损最多。

据统计,东方园林2020年-2022年,东方园林分别亏损4.92亿元、11.58亿元、58.52亿元,2023年东方园林仍然面临50.83亿的亏损。东方园林披露导致公司业绩出现亏损的主要因素包括:(1)公司营业收入下降导致公司毛利减少。主要为:生态建设业务方面,尽管2023年项目拓展实现重大突破,但新中标订单产值转化具有周期性,当期转化率较低。同时,2023年为加速回款,促进项目尽快达到回款条件,重点推动存量项目结算,部分项目结算差额冲减了当期营业收入;工业废弃物循环再生业务方面,出于对资金等风险的考虑,业务规模有所控制,营收出现了一定程度下滑。(2)公司应收款项回款周期较长,导致对应收账款和合同资产计提了大额信用减值准备。(3)公司存量有息负债导致公司利息支出等财务费用难以下降。

亏损的企业

64家企业中净利润下滑的企业有29家,深水海纳下滑幅度最多为2768%。深水海纳表示净利润变动主要原因为:重点拓展轻资产类优质水务环保项目,严格筛选、把控项目订单质量;“深水海纳智慧环境科技创新研究中心”已完成建设并投入使用,研发费用增加;部分子公司税收优惠的税率与上期同比增加。

作为营收百亿企业,首创环保企业营收、净利润出现双下滑,首创环保表示归属于上市公司股东的净利润同比上期减少,主要是上期处置新西兰公司等影响本期非经常损益同比上期减少。

近期,首创环保发布公告,北京首创生态环保集团股份有限公司拟转让所持有ECO Industrial Environmental EngineeringPte Ltd(以下简称“标的公司”)的100%股权。卖方通过非公开的多方比选竞标方式确定 Seche Holdings (SG) Pte. Ltd为最终买方。

确定标的公司的100%股权交易价格为基准购买价格加上锁箱利息减去已知漏损,其中:基准购买价格为6.05754亿新加坡元(按2024年6月17日国家外汇管理局新加坡元对人民币汇率中间价1:5.2805折合人民币约31.99亿元),锁箱利息为基准购买价格减去已知漏损在锁箱期内的累计利息,利率为3.6829%/年。

结语展望

整体上看2023年水务行业趋于稳中下降的时期,那么导致企业业绩下滑的原因大概分为以下几类:

一是环保产业发展与新时代减污降碳和生态文明建设对其在广度和深度上的需求还不匹配。

二是环保项目投资回款周期较长,过渡依赖政府投资。

三是市场竞争不规范,同质化竞争严重。

对应行业的快速发展,在国家实施节能减排战略、加快培育发展战略性新兴产业的大背景下,2024年环保水务企业应向哪些方向发力?

一是生态环境区域协同治理、综合治理需求增多;二是行业进入“厂网一体化”及精细化运营期,管网建设和运营为主旋律;三是地埋式污水处理厂、“水厂+光伏”、“零排放”成为发展方向。