8家水污染治理领域A股上市公司2019年年报对比分析

慧聪水工业网环保行业在2019年可谓遭遇了“中年危机”,市场需求的相对疲弱、融资端的压力、叠加2018年对环保行业带来的震荡仍需时日消化等多重因素影响,行业整体的业绩和股价走势均处于低谷。

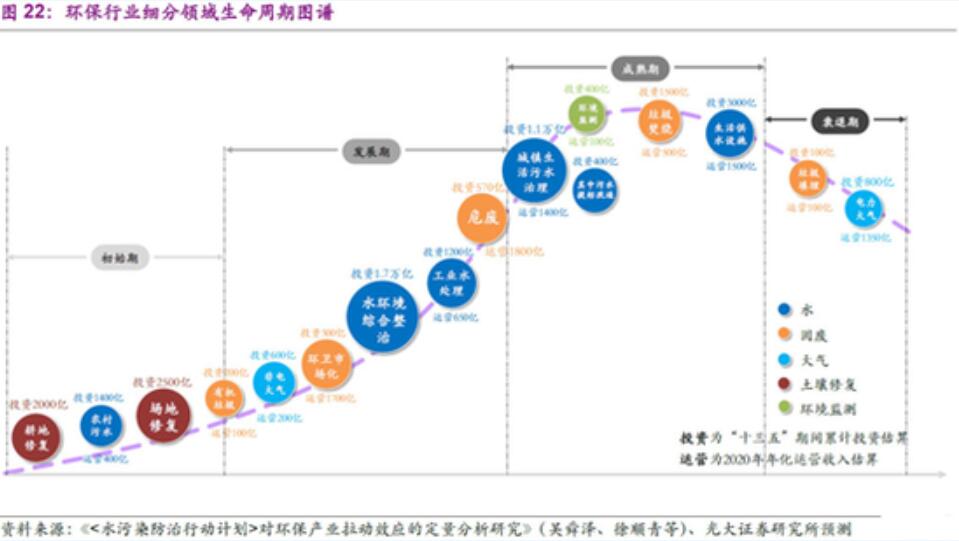

具体来看,环保又可细分为多个领域。具体来看又分为污水、固废、大气、土壤修复、环保监测五个领域。本文聚焦的是环保行业-水污染治理领域A股上市公司2019年年报。

年报数据显示,2019年水污染治理8家上市公司算术平均年收入为16.13亿元,算术平均同比增加40.47%,中位数是11.48亿元,同比增速中位数为27.37%,可见行业整体依然处于较快增长期。

从2019年实现业绩来看,水污染治理8家上市公司实现归母净利润的算术平均仅为0.41亿元,同比变动-32.97%,中位数是1.04亿元,同比增加18.09%,行业算术平均和中位数差异较大主要是受到拖累。

2019年博天环境实现营收28.55亿元,同比减少-34.16%,实现归母净利-8.31亿元,同比大降549.36%,据了解,博天环境近年可谓麻烦不断,经历了停薪员工流失、被评级机构列入负面观察清单、股东减持、业绩亏损、亏本甩卖股权、被告上法庭等一系列危机。

收益含金量低有息负债率最高

环保行业多属于资金密集型,同时由于项目周期长,资金的充裕程度直接决定了项目进度和规模,尤其是近年随着等龙头企业由于资金问题暴雷,获取资金的能力和成本成了考量一家环保企业竞争力的关键因素之一。

从水污染治理的8家A股上市公司的造血能力看,最强的是营收规模最大的,经营活动产生的现金流量净额8.07亿元,最弱的是中环环保还处于经营失血状态,经营活动产生的现金流量净额为-1.46亿元。行业整体的算术平均和中位数分别为2.24亿元和1.78亿元。

数据来源:同花顺iFinD

结合收入分析,收入含金量最高的是联泰环保,销售商品提供劳务收到的现金/营业收入高达109.44%,而含金量最低的是博天环境,仅为60.36%,大量收入难以回款。

结合收益来看,业绩含金量最高的是国祯环保,经营活动产生的现金流量净额/经营活动净收益为2.53,行业中除和博天环境不可比外,最差的是中环环保仅为-1.42。经营活动如不能换回真金白银,那利润表中的盈利只能是纸面财富。

从获取资金的能力来看,可以分为正常的经营回款和外部融资(包括债务和权益融资)。除了依赖经营造血和权益融资之外,通过债务融资加杠杆是企业的常用选择。

首先看总的资产负债率情况,博天环境资产负债率最高,高达87%,而最低为42.75%。具体看有息负债情况,最低的是,仅为4.03%,这应该和其上市获得股权融资有关,未来债务融资杠杆空间大大高于同行。有息负债率最高的是联泰环保,这也印证了其放大财务杠杆提高ROE的财务手段。

从总负债的增长情况来看,中环环保增长最快,高达79.66%,而鹏鹞环保最低为8.01%。行业整体来看,资产负债率基本在60%以上,显示行业的高负债发展特性,有息负债率算术平均和中位数分别为34.39%和36.31%,而总负债的同比变动分别为32.09%和27.18%,与收入的增速基本保持同步增长,行业依赖负债也就是资金推动明显。

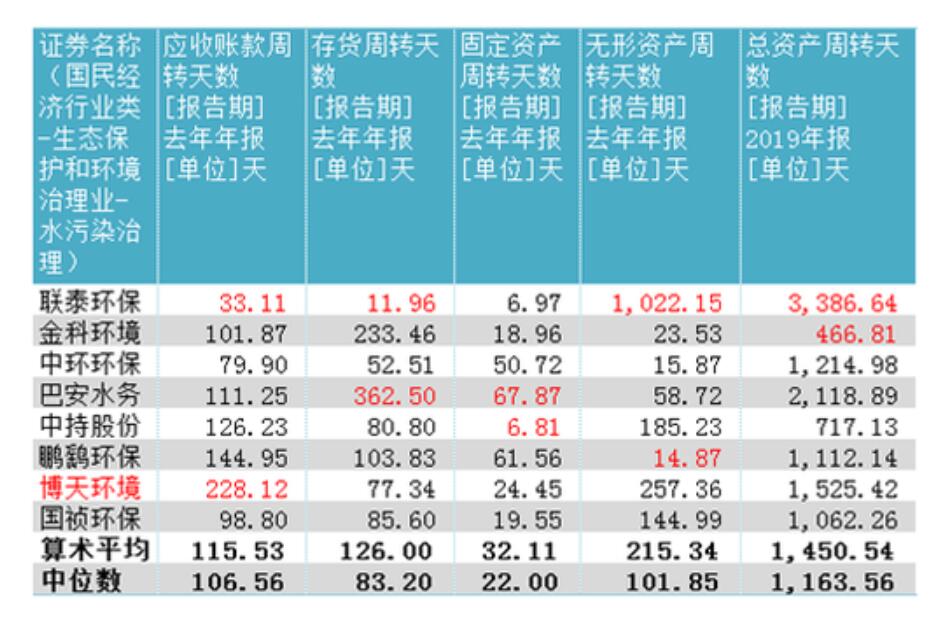

联泰环保总体周转最慢达3386.64天

由于环保行业收入多分为建造阶段收入和运营期间收入,一个项目可带来的收入和利润基本由项目招投标开始就大体确定,而且是建造阶段收入周期短且金额大,运营期间周期长营收稳定且是利润主要来源,所以环保企业的营收增长多依赖项目也就是新订单的增长推动。结合前文所述,环保行业多属于资金密集型,同时由于项目周期长,资金的充裕程度直接决定了项目进度和规模。

根据杜邦分析,ROE可以拆分为权益乘数*净利率*总资产周转率,也就是说ROE可以从三个方面来分析其变动情况,其中权益乘数代表杠杆情况,净利率体现的是企业盈利水平,总资产周转率反映的是运营效率,或者说是销售能力。

除了加杠杆和提高净利率的手段,提高资产周转率也就是提高运营效率,也是衡量企业竞争力的关键因素之一。

同时环保企业由于项目所有权问题会计处理上通常不确认为在建工程和固定资产,而是根据合同情况,将运营期间保底部分确认为应收/长期应收,其他部分确认为无形资产,所以环保企业的运营效率需要考虑多个资产指标,而非仅限于应收账款和存货。

首先看应收情况,水污染治理8家A股上市公司中,应收账款周转天数最小的是联泰环保的33.11天,收款周期最长的是博天环境的228.12天,收款天数远超行业算术平均的115.53天和中位数106.56天。从行业整体收款来看,基本周期都超过了3个月,也就是回款在一个季度之后。

数据来源:同花顺iFinD

存货周转天数最短的同样是联泰环保为11.96天,最长的则是巴安水务高达362.50天,从巴安水务的主营项目来看,气浮、陶瓷膜及水处理设备收入排名第二,占有较高比例。

固定资产周转天数行业基本都较小,这是环保行业由于项目所有权问题会计处理上通常不确认为在建工程和固定资产特性决定。

无形资产周转天数和总资产周转天数来看,之前应收和存货周转天数最短的联泰环保则成了行业周转最慢,分别达1022.15天和3386.64天。一快一慢的背后反映的是联泰环保处于建设期和新完成订单或项目较多。

总资产周转天数最短的是金科环境,正是凭借其大幅领先行业的资产运营效率,才以高达25.07%的ROE超过净利率最高的联泰环保,摘得ROE桂冠。而行业整体总资产周转率算术平均和中位数分别为1450.54天和1163.56天,则反映出环保行业是一个类重资产模式的行业,同样需要前期大体量投资,投资回收周期较长。